インフレ連動債が「依然として」魅力的な理由

キーポイント

-

ディスインフレの進行にもかかわらず、インフレ見通しは依然不安定

-

金利は抑制(引き締め)的領域にある

-

インフレ連動債は引き続き名目債券をアウトパフォームしており、デュレーションと根強いインフレにおいて良好なトレードオフを提供している

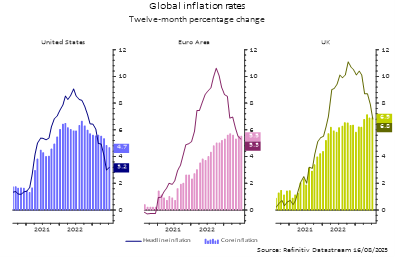

先進国全般の総合インフレ率は、昨年ピークを打った後、主に原油価格の下落により低下しています。 しかし、コアインフレ率は中央銀行のインフレ目標である2%を頑なに上回っており、中央銀行(および債券投資家)は苦境に立たされています。

2023年の市場心理は、インフレの持続性と利上げサイクルの終了時期という2つの異なるテーマに支配されています。 インフレの持続性の背景には、労働市場の逼迫、底堅い個人消費、財政赤字の増加、サプライチェーンの混乱の継続といった要因があります。また、最近のコモディティ価格上昇は、短期的に総合インフレ率に上振れリスクをもたらしており、当社はインフレ率が大幅に再加速するとは予想していないものの、見通しは依然として不安定です。

世界のインフレ率推移(米国、ユーロ圏、英国)

前年同月比、折れ線グラフは総インフレ率、棒グラフはコアインフレ率

出所: アクサIM、Refinitive Datastream、 2023年8月16日時点

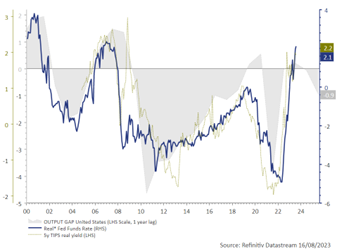

このため先進国の中央銀行はインフレとの闘いを追求してきており、今年少なくとも100bpsの利上げを実施しました。 当社の見解では、この追加的引き締めによって金利は抑制的領域に入っています。 実質利回りは現在、世界金融危機以来初めてプラス領域にあり、過去数十年間そうであったように、金利上昇が経済に波及することで、今後数四半期は成長が抑制されるはずです。

経済と金利動向

灰色の部分は米国の産出量ギャップ(左軸、1年のラグ)、青線は実質フェデラルファンド金利(右軸)、点線は5年物TIPS実質利回り(外側の左軸)

出所: アクサIM、Refinitive Datastream、2023年8月16日時点

このような状況において、当社はインフレ連動債が魅力的な価値を提供すると考えています。 第一に、経済活動が減速すれば、(インフレ率が低下することで)実質利回りは実質成長の長期的な代用指標となるため、上昇するとみられます。 同時に、ブレークイーブン・インフレ率が2%~2.5%程度で推移していることから、現在のバリュエーションにはインフレプレミアムはほとんどないと思われます。当社は、将来のインフレに対する市場のミスプライシングは、インフレの上振れリスクに対して防御しつつ、魅力的な高い利回りを確保する好機であると見ています。

金利が上昇し、総インフレ率が低下しているにもかかわらず、インフレ連動債は年初来で名目債券をアウトパフォームしています。

(オリジナル記事は8月18日に掲載されました。こちらをご覧ください。)

ご留意事項

本ページは情報提供のみを目的としており、特定の有価証券や当社や当社グループによる投資、商品またはサービスを購入または売却するオファーを構成するものではなく、またこれらは勧誘、投資、法的または税務アドバイスとして考慮すべきではありません。本ページで説明された戦略は、管轄区域または特定のタイプの投資家によってはご利用できない可能性があります。本ページで提示された意見、推計および予測は掲載時の主観的なものであり、予告なしに変更される可能性があります。予測が現実になるという保証はありません。本ページに記載されている情報に依拠するか否かについては、読者の独自の判断に委ねられています。本資料には投資判断に必要な十分な情報は含まれていません。

投資リスクおよび費用について

当社が提供する戦略は、主に有価証券への投資を行いますが、当該有価証券の価格の下落により、投資元本を割り込むおそれがあります。また、外貨建資産に投資する場合には、為替の変動によっては投資元本を割り込むおそれがあります。したがって、お客様の投資元本は保証されているものではなく、運用の結果生じた利益および損失はすべてお客様に帰属します。

また、当社の投資運用業務に係る報酬額およびその他費用は、お客様の運用資産の額や運用戦略(方針)等によって異なりますので、その合計額を表示することはできません。また、運用資産において行う有価証券等の取引に伴う売買手数料等はお客様の負担となります。

アクサ・インベストメント・マネージャーズ株式会社

金融商品取引業者 登録番号: 関東財務局長(金商) 第16号

加入協会: 一般社団法人日本投資顧問業協会、一般社団法人投資信託協会、一般社団法人第二種金融商品取引業協会、日本証券業協会

お問い合わせ先:TOKYOMARKETING@axa-im.com

AXA IMとBNPP AMは、統合体制の構築を目指し、法人組織を段階的に統合・合理化しています。 アクサ・インベストメント・マネージャーズは2025年7月1日にBNPパリバ・グループの傘下となりました。2025年12月31日、BNPパリバの資産運用事業(アクサ・インベストメント・マネージャーズ(AXA IM)、BNPパリバ・リアルエステート・インベストメント・マネジメント(BNP REIM)、およびBNPパリバ・アセットマネジメント(BNPP AM))は、それぞれの主要法人を統合し、「BNPパリバ・アセットマネジメント」という単一ブランドのもとで事業を展開しています。